Запросить сейчас

Рынок цифровых страховых платформ

Размер рынка цифровых страховых платформ, доля, рост и анализ отрасли, по компонентам (платформы, услуги), по развертыванию (облачные, локальные), по типу страхования (страхование имущества и страхование от несчастных случаев, страхование жизни, страхование здоровья, автомобильное страхование, страхование путешествий и другие), по конечному пользователю и региональный анализ, 2025-2032

Страницы: 190 | Базовый год: 2024 | Релиз: October 2025 | Автор: Versha V.

Определение рынка

Платформа цифрового страхования — это интегрированная технологическая система, которая позволяет страховщикам и посредникам управлять основными функциями, такими как администрирование полисов, обработка претензий, выставление счетов и взаимодействие с клиентами, через единую цифровую среду.

Рынок охватывает программные платформы и сопутствующие услуги, развернутые с помощью облачных или локальных моделей. Он охватывает внедрение в сегментах страхования жизни, здоровья, имущества и страхования от несчастных случаев, автомобилей, путешествий и специализированного страхования, обслуживая страховщиков, сторонних администраторов и брокеров по всему миру.

Обзор рынка цифровых страховых платформ

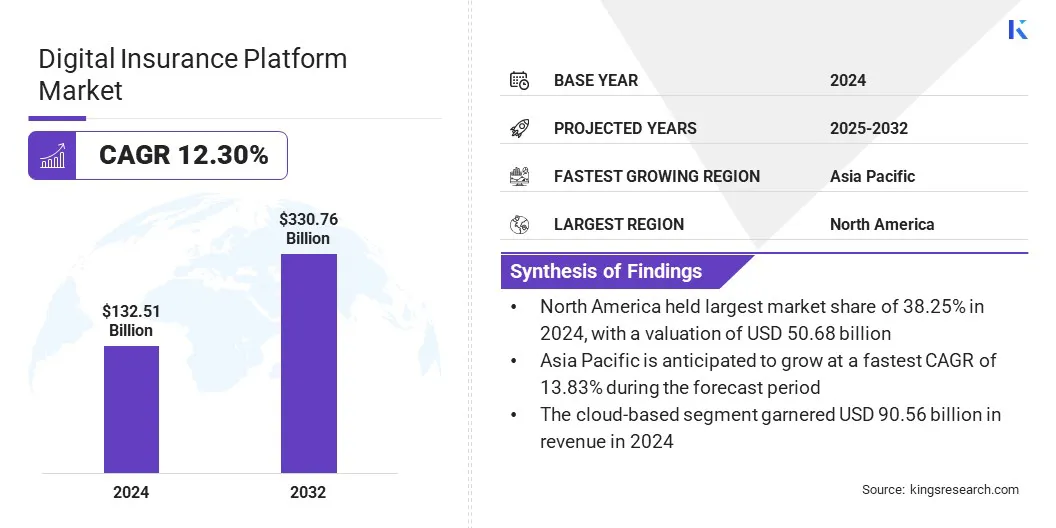

Объем мирового рынка платформ цифрового страхования в 2024 году оценивался в 132,51 миллиарда долларов США, и, по прогнозам, он вырастет со 146,83 миллиарда долларов США в 2025 году до 330,76 миллиарда долларов США к 2032 году, при этом среднегодовой темп роста составит 12,30% за прогнозируемый период.

Рынок расширяется по мере того, как страховщики внедряют передовые технологии для улучшения администрирования полисов, обработки претензий, выставления счетов и взаимодействия с клиентами. Рост обусловлен растущим спросом на облачное развертывание, внедрением аналитики для оценки рисков и использованием платформ, которые позволяют сократить время выхода на рынок и одновременно обеспечить соответствие требованиям.

Ключевые моменты

- В 2024 году объем индустрии платформ цифрового страхования оценивался в 132,51 миллиарда долларов США.

- Прогнозируется, что рынок будет расти в среднем на 12,30% с 2025 по 2032 год.

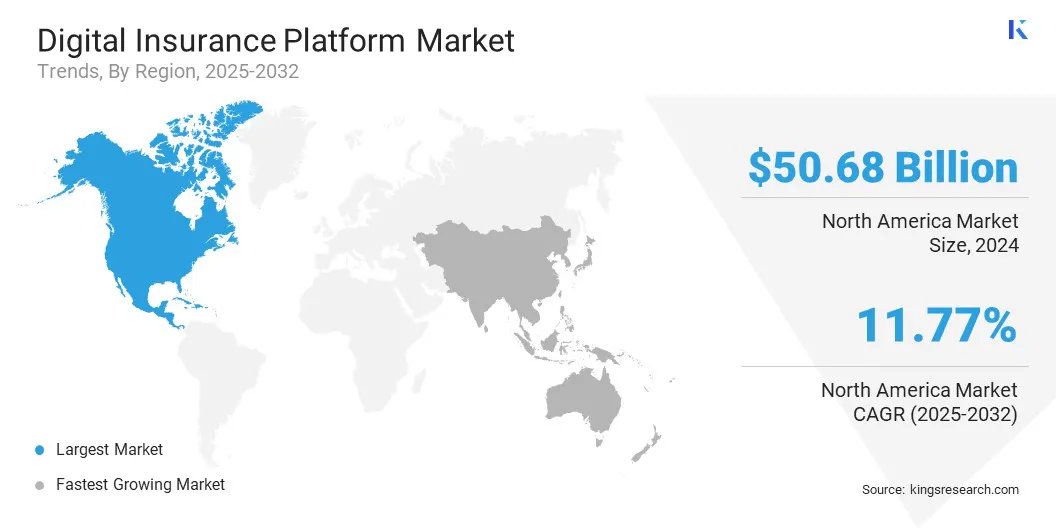

- В 2024 году доля рынка Северной Америки составляла 38,25%, а ее стоимость оценивалась в 50,68 млрд долларов США.

- Сегмент платформ в 2024 году принес выручку в размере 83,15 млрд долларов США.

- Ожидается, что к 2032 году объем облачного сегмента достигнет 250,33 млрд долларов США.

- Ожидается, что к 2032 году сегмент страхования имущества и страхования от несчастных случаев достигнет 94,56 млрд долларов США.

- Ожидается, что к 2032 году сегмент страховых компаний достигнет 186,23 млрд долларов США.

- Ожидается, что рынок в Азиатско-Тихоокеанском регионе будет расти в среднем на 13,83% в течение прогнозируемого периода.

Крупнейшими компаниями, работающими на рынке платформ цифрового страхования, являются Oracle, Software Group, Sure, Inc., Cogitate, Boost Insurance Agency, Inc., Salesforce, Inc., Microsoft, SAP SE, Accenture, DXC Technology Company, Appian, BriteCore, Insuresoft, CoverGo Limited и Quantemplate.

Ключевые игроки стремятся к сотрудничеству с консалтинговыми фирмами и поставщиками технологий для интеграции решений на основе искусственного интеллекта с облачными платформами SaaS. Это позволяет страховщикам модернизировать основные системы, автоматизировать рутинные задачи, сократить количество ручных ошибок и оптимизировать рабочие процессы. Партнерские отношения поддерживают масштабируемые комплексные решения для управления рисками, адаптации клиентов, андеррайтинга и настройки продуктов, одновременно улучшая цифровое качество обслуживания клиентов и операционную производительность.

- В сентябре 2025 года Synechron заключила партнерское соглашение с Duck Creek Technologies, чтобы объединить возможности трансформации на основе искусственного интеллекта с облачными решениями SaaS. Партнерство направлено на то, чтобы помочь страховщикам модернизировать основные системы, оптимизировать операции, улучшить цифровое качество обслуживания клиентов и внедрить масштабируемые комплексные решения для функций полиса, рейтинга, выставления счетов и претензий.

Драйвер рынка

Растущий спрос на рабочую силу для цифровых страховых платформ

Рынок платформ цифрового страхования демонстрирует сильный рост благодаря обязательному компенсационному страхованию работников, которое требует от работодателей страховать одного или нескольких сотрудников в большинстве регионов. Расширение глобальной рабочей силы приводит к увеличению спроса на политику и увеличивает административную сложность.

СогласноМеждународная организация труда, соотношение занятости и численности населения увеличилось с 55,8% в 2020 году до 57,8% в 2025 году, что еще больше увеличило объемы политики. Растущие объемы полисов создают спрос на масштабируемые автоматизированные системы для управления администрированием, претензиями, соблюдением требований и отчетностью. Цифровые платформы позволяют работодателям и страховщикам эффективно соблюдать правила и снижать операционные риски.

Рыночный вызов

Проблемы безопасности данных и соответствия требованиям

Основной проблемой на рынке платформ цифрового страхования является защита конфиденциальных данных клиентов и финансовых данных при соблюдении нормативных требований. Страховщики сталкиваются с растущими рисками кибератак, утечки данных и несанкционированного доступа извне при использовании глобальной облачной инфраструктуры для критически важных операций. Нормативно-правовая база существенно усложняет ситуацию, поскольку нарушения могут привести к тяжелым финансовым штрафам и долгосрочному репутационному ущербу.

Поставщики платформ решают эти проблемы с помощью передовых технологий шифрования, которые защищают данные как при хранении, так и при передаче между системами. Они также внедряют внешние решения для управления ключами, которые предоставляют страховщикам полный контроль над ключами шифрования, тем самым обеспечивая соответствие требованиям и снижая подверженность угрозам безопасности.

- В сентябре 2025 года Fadata заключила партнерское соглашение с T-Systems Deutsche Telekom, чтобы укрепить суверенитет данных ЕС для страховщиков. Партнерство обеспечивает суверенный контроль над ключами зашифрованных данных посредством внешнего управления ключами, гарантируя, что страховщики сохранят полное право собственности на ключи шифрования и соблюдение GDPR, одновременно предотвращая несанкционированный доступ извне к конфиденциальным данным.

Рыночный тренд

Использование генеративного искусственного интеллекта для повышения эффективности и принятия решений

Рынок цифровых страховых платформ растет за счет внедрениягенеративный ИИ, который автоматизирует такие процессы, как обработка претензий, андеррайтинг и администрирование полисов. Страховщики используют эти платформы на базе искусственного интеллекта для ускорения принятия решений на основе данных и уменьшения операционных ошибок, одновременно повышая производительность всех бизнес-функций.

Генеративный искусственный интеллект обеспечивает расширенное моделирование сценариев и аналитику, что помогает организациям оптимизировать управление рисками и оптимизировать рабочие процессы, обеспечивая при этом соответствие требованиям. Эта тенденция стимулирует разработку интеллектуальных, масштабируемых и эффективных цифровых платформ, которые повышают операционную эффективность и поддерживают принятие стратегических решений.

- В феврале 2025 года Earnix запустила Earnix Copilot, генеративный агент, управляемый искусственным интеллектом, в рамках своей SaaS-платформы интеллектуального принятия решений. Этот инструмент помогает страховым и банковским организациям в ценообразовании, андеррайтинге, моделировании обобщенной линейной модели (GLM), генерации кода Python и анализе сценариев.

Обзор рынка цифровых страховых платформ

|

Сегментация |

Подробности |

|

По компоненту |

Платформы (платформы администрирования политик, платформы управления претензиями, платформы выставления счетов и платежей, платформы взаимодействия с клиентами), услуги (внедрение и интеграция, консалтинг и консультирование, поддержка и обслуживание) |

|

По развертыванию |

Облачное, локальное |

|

По типу страхования |

Страхование имущества и от несчастных случаев, страхование жизни, медицинское страхование, автомобильное страхование, страхование путешествий, другое |

|

Конечным пользователем |

Страховые компании, Брокеры и агенты, Сторонние администраторы, InsurTech-фирмы |

|

По регионам |

Северная Америка: США, Канада, Мексика |

|

Европа: Франция, Великобритания, Испания, Германия, Италия, Россия, Остальная Европа. | |

|

Азиатско-Тихоокеанский регион: Китай, Япония, Индия, Австралия, АСЕАН, Южная Корея, остальные страны Азиатско-Тихоокеанского региона. | |

|

Ближний Восток и Африка: Турция, ОАЭ, Саудовская Аравия, Южная Африка, остальной Ближний Восток и Африка. | |

|

Южная Америка: Бразилия, Аргентина, остальная часть Южной Америки. |

Сегментация рынка

- По компонентам (платформы, услуги). В 2024 году сегмент платформ заработал 83,15 млрд долларов США за счет роста внедрения цифровых решений для управления политиками, обработки претензий и взаимодействия с клиентами.

- По развертыванию (облако, локально). В 2024 году облачный сегмент занимал 68,34% рынка благодаря своей масштабируемости, более низким затратам на инфраструктуру и более быстрому внедрению.

- По виду страхования (страхование имущества и от несчастных случаев, страхование жизни,Медицинское страхование, автомобильное страхование, страхование путешествий и другие): прогнозируется, что к 2032 году сегмент страхования имущества и страхования от несчастных случаев достигнет 94,56 млрд долларов США из-за растущего спроса на автоматизированные решения для управления претензиями и оценки рисков.

- По конечным пользователям (страховые компании, брокеры и агенты, сторонние администраторы и InsurTech-фирмы). По оценкам, к 2032 году сегмент страховых компаний достигнет 186,23 млрд долларов США благодаря крупномасштабным инициативам цифровой трансформации, реализуемым страховщиками по всему миру.

Региональный анализ рынка цифровых страховых платформ

В зависимости от региона рынок подразделяется на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Ближний Восток и Африку и Южную Америку.

Северная Америкацифровая страховая платформаВ 2024 году доля рынка на мировом рынке составила около 38,25% при оценке в 50,68 млрд долларов США. Это расширение поддерживается нормативными актами, которые требуют от работодателей обеспечивать компенсационное страхование работников, а от владельцев транспортных средств — поддерживать минимальное страхование автогражданской ответственности. Эти обязательства стимулируют постоянный спрос на автоматизированное администрирование политик, управление претензиями и решения по обеспечению соответствия.

Страховщики в регионе также внедряют искусственный интеллект, автоматизацию и расширенную аналитику для оптимизации рабочих процессов, уменьшения операционных ошибок и улучшения взаимодействия с клиентами. Сильная технологическая инфраструктура и высокий уровень внедрения цифровых технологий еще больше укрепляют лидерство Северной Америки на рынке.

цифровая страховая платформаОжидается, что на рынке Азиатско-Тихоокеанского региона будет зафиксирован самый быстрый рост на рынке, с прогнозируемым среднегодовым темпом роста 13,83% в течение прогнозируемого периода. Этот рост поддерживается инвестициями страховщиков и поставщиков технологий в расширение инфраструктуры цифрового страхования по всему региону.

Компании выделяют ресурсы для улучшения облачных платформ и интеграции процесса принятия решений на основе искусственного интеллекта, одновременно локализуя решения для обеспечения соответствия нормативным требованиям и повышения операционной эффективности. Инвестиции также направлены на привлечение талантов, разработку продуктов и расширение экосистемы, чтобы обеспечить быстрое развертывание страховых услуг.

Эти финансовые обязательства позволяют страховщикам модернизировать устаревшие системы, оптимизировать распределение ресурсов и предоставлять масштабируемые, инновационные и отвечающие требованиям рынка страховые решения.

- В апреле 2025 года Guidewire объявила об инвестициях в размере 60 миллионов долларов США в Японию в течение пяти лет для улучшения своей облачной платформы, расширения местной команды и экосистемы, а также предоставления страховщикам улучшенного соблюдения нормативных требований, гибкости бизнеса и возможностей, учитывающих специфику рынка, в рамках процессов урегулирования претензий, полисов и выставления счетов.

Нормативно-правовая база

- В СШАРынок регулируется Национальной ассоциацией комиссаров по страхованию (NAIC), которая устанавливает стандарты страховых операций, платежеспособности и соблюдения безопасности данных.

- В ЕвропеЕвропейское управление страхования и профессиональных пенсий (EIOPA) контролирует соблюдение нормативных требований, защиту потребителей и управление рисками для страховщиков, использующих цифровые платформы.

- В КитаеКомиссия по регулированию банковской деятельности и страхования Китая (CBIRC) курирует лицензирование, работу платформы и внедрение технологий. В Японии Агентство финансовых услуг (FSA) регулирует платформы цифрового страхования, уделяя особое внимание стабильности рынка и защите потребителей.

- В ИндииУправление по регулированию и развитию страхования Индии (IRDAI) управляет лицензированием, операционными стандартами и внедрением технологических страховых решений.

Конкурентная среда

Ключевые игроки в индустрии платформ цифрового страхования укрепляют свои позиции за счет интеграции агентного искусственного интеллекта для стимулирования инноваций в продуктах. Эти технологии автоматизируют основные процессы, укрепляют управление и повышают гибкость операций.

Компании также внедряют инструменты разработки без кода и с низким кодированием, чтобы упростить настройку, ускорить развертывание и свести к минимуму зависимость от ИТ-команд. Такой подход позволяет бизнес-пользователям разрабатывать решения, обеспечивающие соответствие требованиям, операционную эффективность и более быструю доставку продуктов. Благодаря этим стратегиям поставщики предоставляют масштабируемые, эффективные и адаптивные платформы, которые укрепляют их позиции на динамично развивающемся рынке.

- В сентябре 2025 года Earnix запустила набор решений с поддержкой искусственного интеллекта в рамках своей интеллектуальной платформы принятия решений. Платформа объединяет прогнозирующий, генеративный и агентный искусственный интеллект с управляемыми рабочими процессами, позволяя страховщикам модернизировать операции, оптимизировать ценообразование, повышать взаимодействие с клиентами и обеспечивать соблюдение требований с помощью инструментов без кода или с низким уровнем кода, расширенной интеграции данных и встроенного управления.

Ведущие ключевые компании на рынке цифровых страховых платформ:

- Оракул

- Группа программного обеспечения

- Конечно, Inc.

- Раздумывать

- Страховое агентство Boost, Inc.

- Сейлфорс, Инк.

- Майкрософт

- SAP SE

- Аксенчер

- Технологическая компания DXC

- Аппиан

- BriteCore

- Иншуресофт

- CoverGo Limited

- Квантовый шаблон

Последние события

- В июле 2025 г.Zurich Insurance Group приобрела BOXX Insurance, чтобы расширить свои предложения по цифровому киберстрахованию, повысить вовлеченность клиентов и предоставить интегрированные решения по киберзащите для частных лиц и предприятий на всех рынках.

- В июне 2025 г.Компания Aon plc запустила Aon Broker Copilot, запатентованную платформу искусственного интеллекта и прогнозной аналитики, предназначенную для трансформации размещения коммерческих страховок. Платформа собирает и стандартизирует данные из всех отправленных данных, интегрируется с анализатором рисков Aon и позволяет брокерам предоставлять аналитическую информацию в режиме реального времени, оптимизировать рабочие процессы и предоставлять клиентам стратегические рекомендации на основе данных.

- В июне 2024 г.Компания Sapiens запустила свою облачную интеллектуальную страховую платформу на базе искусственного интеллекта. Платформа объединяет GenAI,машинное обучениеи цифровое взаимодействие для автоматизации комплексных процессов страхования, ускорения развертывания, повышения операционной эффективности и поддержки принятия решений на основе данных, что позволяет страховщикам внедрять инновационные продукты, улучшать качество обслуживания клиентов и поддерживать свою конкурентоспособность на рынке.