コアバンキングソフトウェア市場

コアバンキングソフトウェア市場規模、シェア、成長および業界分析、ソリューション(預金、ローン、エンタープライズカスタマーソリューション、その他)、サービス(プロフェッショナルサービス、マネージドサービス)、展開(クラウド、オンプレミス)、エンド使用および地域分析、地域分析、 2024-2031

ページ: 120 | 基準年: 2023 | リリース: September 2024 | 著者: Sunanda G. | 最終更新: February 2026

今すぐお問い合わせ

ページ: 120 | 基準年: 2023 | リリース: September 2024 | 著者: Sunanda G. | 最終更新: February 2026

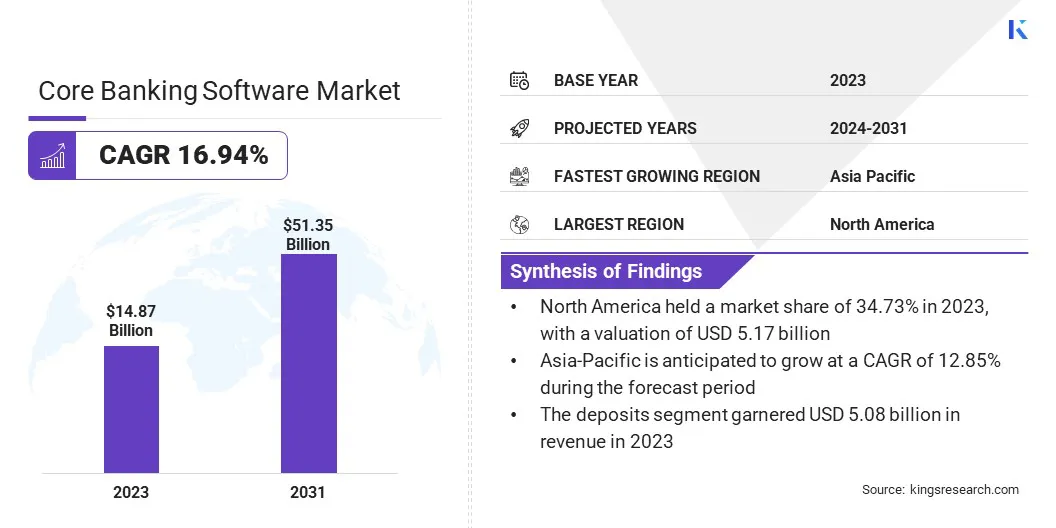

グローバルコアバンキングソフトウェア市場規模は、2023年に1,487億米ドルと評価され、2024年の1717億米ドルから2031年までに5135億米ドルに成長すると予測されており、予測期間中は16.94%のCAGRを示しています。銀行部門は、効率を高め、運用を合理化し、顧客体験を向上させるために、デジタル技術を急速に採用しています。

コアバンキングソフトウェアは、銀行が時代遅れのレガシーシステムから自動化やデジタルサービスに移行できるようにすることで、この点で役立ちます。仕事の範囲では、レポートには、Oracle、Temenos Headquarters SA、Fiserv、Inc.、SAP SE、Finastra、Infosys Limited(Infosys Finacle)、Tata Consultancy Services(TCS)、Jack Henry&Associaps、Inc.、Fis、Mambu、その他などの企業が提供するサービスとソリューションが含まれています。

さらに、着実に成長している世界経済は、銀行部門の拡大に影響を与えます。金融サービスの需要の増加により、銀行は技術インフラストラクチャを強化するようになります。コアバンキングソフトウェアは、より大きなトランザクションボリュームを管理し、操作をスケーリングし、複数の地域で成長する顧客ベースを効率的に提供するために不可欠です。

さらに、貿易と金融のグローバル化の増加は、国境を越えた支払い、外国為替、および国際取引の効率的な管理を必要とします。銀行は、これらの複雑な事業を処理するためにコアバンキングソフトウェアに依存しており、国際的な顧客にサービスを提供し、複数の市場で金融運営を管理できます。

コアバンキングソフトウェアは、銀行の基本的な運用とサービスを管理するために設計された包括的な集中型システムです。アカウント管理、トランザクション処理、ローンサービス、デポジットトラッキングなどの重要な機能を処理します。

さまざまな銀行プロセスを統一されたプラットフォームに統合することにより、コアバンキングソフトウェアはリアルタイムのトランザクション処理とデータ管理を促進し、複数のブランチとデジタルチャネルで一貫した効率的なサービス提供を可能にします。

このソフトウェアにより、銀行は日常的なタスクを自動化し、規制要件のコンプライアンスを高め、銀行サービスや情報へのシームレスなアクセスを通じて顧客体験を向上させることができます。

政府の規制と政策イニシアチブは、グローバル市場の形成において極めて重要な役割を果たします。金融機関は、データセキュリティ、リスク管理、透明性に関連する厳しい規制基準に準拠するように圧力をかけています。コアバンキングソフトウェアは、コンプライアンスプロセスを自動化し、データの精度を向上させ、包括的なレポートを可能にすることにより、銀行がこれらの規制要件を満たすのに役立ちます。

さらに、いくつかの政府が銀行部門でデジタル化を積極的に促進しており、現代の技術の採用のためのインセンティブを提供しています。セキュリティ、効率性、および財政的包含を強化するためのこれらの政策主導の取り組みは、世界中のコアバンキングソフトウェア市場の大幅な成長を促進しています。

さらに、規制団体からの厳格な規制要件と精査の増加がますます市場に影響を与えています。コアバンキングシステムは、レポート、詐欺検出、およびリスク管理プロセスを自動化することにより、コンプライアンスを確保する上で重要な役割を果たします。

これらのシステムは、銀行が法的基準を順守し、財政的リスクを効果的に管理し、規制の罰則を回避するのに役立ちます。コンプライアンスとリスク管理の必要性は、銀行セクターでの高度なコアバンキングソフトウェアの採用を推進します。

オンラインおよびモバイルバンキングの広範な採用は、堅牢なコアバンキングソフトウェアの必要性を促進します。スマートフォンとインターネットの使用が増えているため、顧客はさまざまなデジタルプラットフォームで銀行サービスへのシームレスなアクセスを期待しています。

コアバンキングシステムは、銀行がオンラインおよびモバイルバンキングチャネルとの統合を通じて一貫した効率的なサービスを提供できるようにすることにより、これを促進します。この統合は、銀行がデジタルの好みに適応しながら、クライアントを引き付けて維持するのに役立ちます。

トランザクションと更新のリアルタイム処理の需要は、コアバンキングソフトウェア市場に大きく影響します。顧客は、財務データへの即時アクセスと迅速な取引処理を期待しています。コアバンキングシステムは、リアルタイムのトランザクション処理と最新のアカウント情報を保証する集中プラットフォームを提供することにより、このニーズに対処します。

この機能は、運用効率を維持し、顧客満足度を高め、銀行に高度なコアバンキングソリューションに投資するよう促すために重要です。

ただし、データのプライバシーとセキュリティの懸念は、市場の成長を抑制する重要な要因です。データの損失、ハッキング、および厳格なデータ保護規制への違反に関連するリスクは、新しいソフトウェアソリューションを採用する際に金融機関間で懐疑論を引き起こします。

これらの懸念に対処するために、企業は高度な暗号化、クラウドベースを展開しますセキュリティソリューション、およびグローバルデータ保護基準。さらに、リアルタイムの脅威検出にはAIと機械学習を使用します。これらの措置は、信頼を築き、規制のコンプライアンスを確保することにより、データを確保し、リスクを削減し、市場の成長を維持するのに役立ちます。

クラウドベースのコアバンキングソリューションの採用は、銀行業界を変革しています。クラウドテクノロジーは、スケーラビリティ、柔軟性、および費用効率を提供し、インフラストラクチャを近代化しようとする銀行にとって魅力的な選択肢となっています。

クラウドベースのコアバンキングシステムは、展開を速く、更新しやすく、コストを削減できるようにします。これらの利点は、銀行が運用効率と俊敏性を向上させようとするため、クラウドベースのソリューションへのシフトを促進します。

さらに、従来の銀行とフィンテック企業のコラボレーションは、コアバンキングソフトウェアの範囲を拡大しています。 FinTechソリューションや支払いプロセッサやデジタルウォレットなどのサードパーティサービスとの統合がますます重要になっています。

コアバンキングシステムは、銀行がこれらの革新的なサービスを組み込むために必要なインフラストラクチャを提供し、より幅広い金融商品を提供し、市場での競争力を高めることができます。

グローバル市場は、ソリューション、サービス、展開、最終用途、地理に基づいてセグメント化されています。

ソリューションに基づいて、市場は預金、ローン、エンタープライズカスタマーソリューションなどにセグメント化されています。預金セグメントは、2023年にコアバンキングソフトウェア市場をリードし、50億8,000万米ドルの評価に達しました。預金は、銀行の資金調達と流動性管理のバックボーンを形成し、日々の銀行に不可欠な預金口座の効率的な取り扱いを行います。

さらに、デジタルバンキングサービスの需要の高まりにより、シームレスなデポジット管理の必要性が強化され、リアルタイム処理、顧客エンゲージメントの向上、安全な取引が可能になりました。デポジットセグメントの収益性と顧客維持への強い影響は、上級コアバンキングソリューションへの多大な投資を促進する可能性があります。

サービスに基づいて、市場は専門的なサービスと管理されたサービスに分かれています。専門サービスセグメントは、高度な銀行ソリューションの実施、統合、維持に必要な複雑さと専門知識のために、2023年に68.08%の最大の収益分配を確保しました。金融機関は、多くの場合、コアバンキングソフトウェアソリューションのシームレスな展開を確保するために専門サービスに依存しています。

混乱を最小限に抑え、システムが規制要件と運用上のニーズと一致するようにします。さらに、コンサルティング、トレーニング、サポートなどの専門サービスは、レガシーシステムから最新のプラットフォームに移行する銀行にとって重要です。継続的な技術サポート、システムのアップグレード、およびカスタマイズの必要性も、これらのサービスの需要を促進することが期待されています。

展開に基づいて、コアバンキングソフトウェア市場はクラウドとオンプレミスに分かれています。クラウドセグメントは、2031年に65.45%の最大の収益シェアを確保することが期待されています。クラウドベースのソリューションにより、金融機関はインフラストラクチャへの大幅な資本支出なしに運用を迅速に拡大し、増加する取引量を管理できます。

この敏ility性は、今日の競争力のあるダイナミックな銀行環境で重要であり、適応する能力が重要です。さらに、クラウドプラットフォームは、データセキュリティの強化、リアルタイムの更新、フィンテックサービスとのシームレスな統合を提供し、運用効率を改善しながら規制要件の順守を確保します。

最終用途に基づいて、市場は銀行、金融機関などに分かれています。金融機関セグメントは、予測期間にわたって16.77%の堅牢なCAGRで大幅な成長を遂げています。これは、セクターの継続的な意欲に起因しますデジタル変換および運用効率。

銀行やその他の金融機関が競争と規制上の圧力の増加に直面しているため、プロセスを合理化し、顧客サービスを改善し、運用コストを削減するために、高度なコアバンキングソリューションを採用しています。さらに、金融機関は、シームレスな24時間年中無休の銀行経験に対する進化する顧客の期待に応えるために、デジタルサービスの提供を急速に拡大しています。

地域に基づいて、グローバル市場は北米、ヨーロッパ、アジア太平洋、MEA、およびラテンアメリカに分類されています。

北米のコアバンキングソフトウェア市場シェアは、2023年に世界市場で約34.73%であり、51億7,000万米ドルの評価がありました。米国のヘルスケア業界でのデジタルバンキングソリューションの採用の増加は、北米での市場の成長に大きな影響を与えています。

ヘルスケア組織は、効率を高め、プロセスを合理化するために、金融業務を徐々に近代化しています。デジタルバンキングプラットフォームは、患者の取引、保険の払い戻し、電子ファンドの移転の管理を改善することにより、重要な役割を果たします。

さらに、北米ではシームレスなオムニチャネル銀行の経験の需要が高まっています。この成長は、さまざまなプラットフォームにわたる金融サービスへの一貫した便利なアクセスを期待する顧客によって推進されています。

コアバンキングソフトウェアにより、銀行はデジタルおよび物理チャネル全体にサービスを統合し、顧客に統一されたエクスペリエンスを提供できます。この機能は、顧客の期待を満たし、高度なコアバンキングソリューションの採用を推進するために重要です。

アジア太平洋地域は、2024年から2031年までの予測期間にわたって12.85%の堅牢なCAGRで大幅な成長を遂げています。スマートフォンの急速な増殖とアジア太平洋地域のインターネット浸透の増加により、モバイルおよびインターネットバンキングが急増しました。顧客は、デジタルデバイスを通じて便利で効率的な銀行サービスをますます期待しています。

コアバンキングソフトウェアは、モバイルおよびオンラインバンキングプラットフォームと統合することにより、この傾向をサポートし、銀行が統一された応答性の高い銀行業務を提供できるようにします。モバイルおよびインターネットバンキングの増加は、この地域でのコアバンキングソフトウェアの拡大を促進する重要な要因です。

さらに、アジア太平洋地域で提供される複雑さとさまざまな金融商品の増加により、洗練されたコアバンキングソリューションの必要性が促進されています。銀行は製品ポートフォリオを拡大して、資産管理、保険、投資サービスなどのさまざまな製品を含めています。

コアバンキングソフトウェアは、この地域で複雑な金融商品とサービスを効果的に管理するために必要なインフラストラクチャを提供することにより、この多様化をサポートします。

グローバルコアバンキングソフトウェア市場レポートは、業界の断片化された性質に重点を置いた貴重な洞察を提供します。著名なプレーヤーは、パートナーシップ、合併や買収、製品の革新、合弁事業などのいくつかの主要なビジネス戦略に焦点を当てており、製品ポートフォリオを拡大し、さまざまな地域で市場シェアを拡大しています。

R&D活動への投資、新しい製造施設の設立、サプライチェーンの最適化など、戦略的イニシアチブは、市場の成長のための新しい機会を生み出す可能性があります。

主要な業界の開発

解決策

サービスによって

展開により

エンド使用により

地域別

よくある質問